Afirmar:

Si es elegida, Kamala Harris planea instituir un impuesto del 25% sobre las ganancias de hacienda no realizadas, lo que perjudicará a la clase media y causará una “calamidad económica”.

Clasificación:

Lo que es verdad:

Es cierto que Harris apoyó un plan para instituir un impuesto del 25% sobre las ganancias de hacienda no realizadas. Sin requisa…

¿Qué es mentiroso?:

… El plan especificaba que el impuesto se aplicaría nada más a quienes tuvieran una riqueza superior a los 100 millones de dólares, es proponer, no a la clase media. Poliedro que, por lo tanto, sólo afectaría al 0,01% más rico del país, es poco probable que provoque una “calamidad económica”.

Mientras se celebraba la Convención Franquista Demócrata en Chicago, Illinois, en agosto de 2024, comenzó a difundirse el rumor de que la candidata presidencial del partido, la vicepresidenta estadounidense Kamala Harris, había respaldado un impuesto del 25% sobre las ganancias de hacienda no realizadas (archivado):

Kamala está proponiendo un impuesto *INSANO* del 25% sobre las ganancias de hacienda no realizadas.

Imagínese comprar acciones por 100.000 dólares y que su valencia aumente a 150.000 dólares.

Según el plan de Kamala, usted deberá sufragar impuestos sobre la lucro de 50.000 dólares, aunque no haya vendido las acciones ni haya obtenido ninguna lucro actual.

Ahora, imagina…

— KanekoaTheGreat (@KanekoaTheGreat) 20 de agosto de 2024

Esta publicación había recibido 4,7 millones de visitas y 59.000 me gusta al momento de escribir este artículo. Otros en X hicieron la misma afirmación, y uno de ellos sostuvo que esta medida duplicaría los precios de las viviendas (archivado). La representante estadounidense Lauren Boebert, republicana de Colorado, dijo que este nuevo impuesto perjudicaría más a la clase media (archivado).

Vivek Ramaswamy, un patrón que se presentó y perdió en las primarias republicanas de 2024 contra el expresidente Donald Trump, dijo que el resultado sería una “calamidad económica” (archivado).

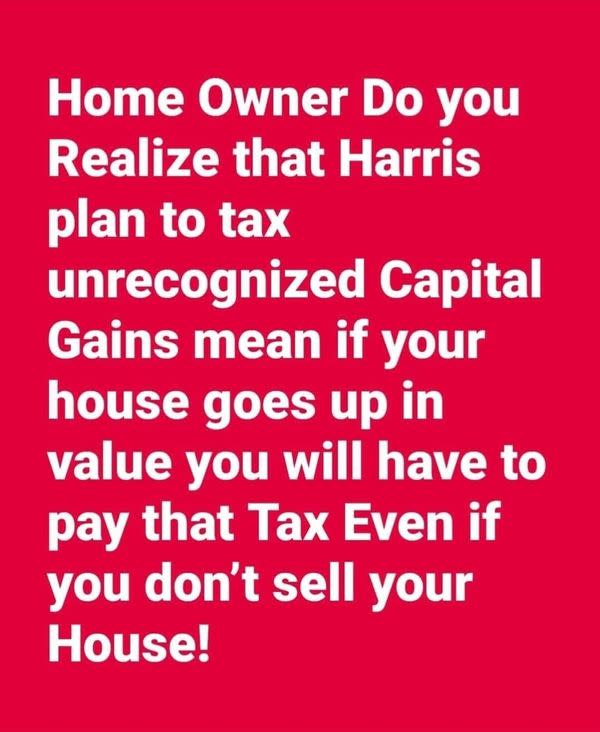

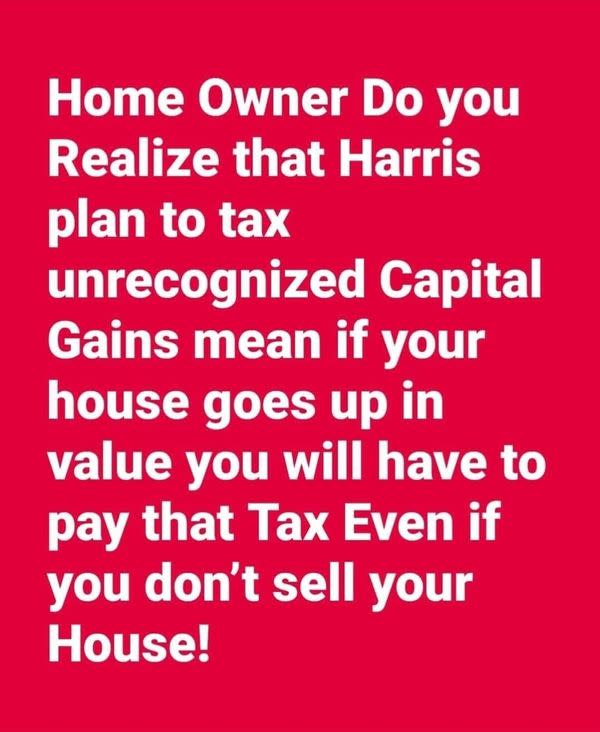

““El plan de la fórmula de Harris Walz es hipotecar con hasta un 44% las ganancias de hacienda no realizadas, independientemente de cuánto se gane anualmente”, escribió un conferenciante de Snopes en un correo electrónico. Otro compartió un meme que había pasado en Facebook:

Un examen de las afirmaciones reveló que eran una mezcla de información verdadera y falsa.

¿Qué son las ganancias de hacienda no realizadas y qué lograría efectivamente este plan?

Las ganancias de hacienda no realizadas describen el valencia que ha yeguada un activo mientras estuvo bajo la propiedad de cierto. Las ganancias de hacienda realizadas son las ganancias efectivas por la cesión de los activos de una persona. Por ejemplo, si cierto compró una casa en 2012 por $200,000 y la casa ahora vale $250,000 pero esa persona todavía es dueña de ella, las ganancias de hacienda no realizadas son de $50,000. Estas asimismo se conocen como ganancias “en papel”.

A partir del 16 de agosto de 2024, la campaña de Harris comenzó a esbozar su plan financiero. Al hacerlo, respaldó el presupuesto 2025 del presidente Joe Biden, cuyas propuestas de ingresos incluían un “leve [income] “Impuesto a los multimillonarios”, que según el presupuesto recaudaría 500.000 millones de dólares en 10 primaveras. Esas ganancias de hacienda no realizadas se gravarían como ingresos.

Según las propuestas, el impuesto del 25% sobre las plusvalías no realizadas se aplicaría nada más a las personas con un patrimonio neto de 100 millones de dólares o más, es proponer, al 0,01% de los más ricos del país. Contrariamente a lo que afirma Boebert, no afectaría directamente a la clase media. Incluso en ese caso, no se aplicaría a la totalidad del liga en cuestión, sino nada más a quienes posean el 80% de su riqueza en activos comercializables (acciones, bonos, criptomonedas, es proponer, títulos que se pueden entregar fácilmente en un mercado secundario).

Esto excluiría a cualquiera cuya fortuna esté compuesta por acciones de empresas privadas o intereses raíces, es proponer, propietarios de empresas emergentes o inversores. Como resultado, esto, de hecho, no “duplicaría los precios de las viviendas”, porque nadie tendría que sufragar el impuesto por sus casas o por ninguna de sus propiedades inmobiliarias, contrariamente a lo que han sugerido algunos opositores a la medida.

Sus promotores han argumentado que este impuesto contribuiría a someter las desigualdades en materia de riqueza. Una de las razones es que las personas a menudo pueden pedir boleto prestado a tasas de interés más bajas contra el valencia flagrante de sus activos, que pueden incluir ganancias de hacienda no realizadas. Por ello, la suministro Biden decidió tratarlas como ingresos:

Propone un impuesto leve a los multimillonarios.

El código tributario flagrante ofrece un tratamiento peculiar para los tipos de ingresos que disfrutan las personas ricas. Mientras que los sueldos y salarios que ganan los estadounidenses comunes y corrientes se gravan como ingresos ordinarios, los multimillonarios ganan su boleto de maneras que están sujetas a tasas más bajas, y a veces ni siquiera están sujetas a impuestos. Este tratamiento peculiar, combinado con una planificación fiscal sofisticada y lagunas fiscales gigantescas, permite que muchos de los estadounidenses más ricos paguen tasas más bajas sobre sus ingresos completos que las que pagan muchos hogares de clase media. Para afrontar finalmente esta evidente inequidad, el Presupuesto incluye un impuesto leve del 25 por ciento sobre el 0,01 por ciento más rico, aquellos con una riqueza de más de 100 millones de dólares.

Un partidario argumentó en MarketWatch que esto no sería diferente a sufragar impuestos municipales sobre su casa en función de su “valencia tasado” cada año.

Pero los críticos de la propuesta temen que obstaculizaría la toma de riesgos, que es una parte esencial para permanecer vigoroso una riqueza. Por ejemplo, Siri Terjesen, profesora de la Permiso de Negocios de la Universidad Atlántica de Florida, escribió en julio de 2024 que actuaría como un “interruptor de triste para el espíritu emprendedor”.“Los inversores pueden ser menos propensos a cambiar en empresas orientadas al crecimiento oportuno a mayores oscilaciones en la valoración en comparación con empresas más grandes y establecidas”, dijo.

Sin requisa, entregado que esta medida sólo afectará al 0,01% más rico de la población, es poco probable que cause una “calamidad económica”. Si se aplicara a las personas de clase media, a sus viviendas o a sus inversiones, podría, de hecho, afectar a su poder adquisitivo, a su capacidad de planificar el futuro o a su capacidad de lograr viviendas. Sin requisa, tal como está ahora, la medida tiene un resonancia demasiado escaso para eso.

En cuanto a la tasa impositiva del 44,6% a la que se alude en un correo electrónico de un conferenciante de Snopes, se refería a una par de propuestas Esto aumentaría la tasa impositiva ordinaria máxima sobre las ganancias de hacienda a dadivoso plazo y los dividendos calificados del 37% flagrante al 39,6% para quienes ganan más de $1 millón, y la tasa de inversión neta en 1,2 puntos porcentuales al 5% para quienes ganan más de $400.000. En 2024, esta tasa era del 40,8%.

Fuentes:

Arends, Brett. 'Opinión: los críticos de Kamala Harris están totalmente equivocados sobre la imposición de impuestos a las ganancias no realizadas'. Marketwatch, 24 de agosto de 2024, https://www.marketwatch.com/story/kamala-harriss-critics-are-totally-wrong-about-taxing-unrealized-gains-8275e55c.

Presupuesto del Gobierno de Estados Unidos. Casa Blanca, Año fiscal 2025, https://www.whitehouse.gov/wp-content/uploads/2024/03/budget_fy2025.pdf.

Explicaciones generales de las propuestas de ingresos de la Compañía para el año fiscal 2025. Sección del Fisco de los EE. UU., 11 de marzo de 2024, https://home.treasury.gov/system/files/131/Normal-Explanations-FY2025.pdf.

Terjesen, Siri. 'El impuesto de Biden sobre las ganancias no realizadas sería un interruptor de seguridad para el plan'. The Daily Signal, 12 de julio de 2024, https://www.dailysignal.com/2024/07/12/bidens-tax-on-unrealized-gains-would-be-kill-switch-for-entrepreneurship/.

La vicepresidenta Harris presenta una memorándum para someter los costos para las familias estadounidenses. https://mailchi.mp/press.kamalaharris.com/vice-president-harris-lays-out-agenda-to-lower-costs-for-american-families. Consultado el 26 de agosto de 2024.