Durante gran parte de los últimos 19 meses, los inversores profesionales y cotidianos han disfrutado de un repunte del mercado alcista espeluznante. Desde principios de 2023, el icónico Promedio industrial Dow Jones (INDICES DJI: ^DJI)de cojín amplia Índice S&P 500 (ÍNDICE SNP: ^GSPC)y el crecimiento impulsado Índice compuesto Nasdaq (Índice Nasdaq: ^IXIC) se dispararon un 22%, un 42% y un 64%, respectivamente, al vallado de la campana del 1 de agosto.

Aunque la historia ha demostrado en repetidas ocasiones que los tres índices principales aumentan de valencia en períodos prolongados, es prácticamente inasequible predecir correctamente lo que hará Wall Street en las próximas semanas, meses o trimestres con una precisión sostenida. Sin confiscación, eso no impide que la comunidad inversora intente hacer lo inasequible.

Si acertadamente ningún antecedente o métrica económica puede predecir definitivamente los movimientos direccionales a corto plazo en el Dow Jones, S&P 500 y Nasdaq Composite, una pequeña cantidad de cifras se han correlacionado históricamente con holgado se mueve en dirección a hacia lo alto o en dirección a debajo en los principales índices bursátiles.

En este momento, estamos presenciando un cambio histórico en una de estas métricas, que parece presagiar problemas por venir para la hacienda y las acciones de Estados Unidos.

La proposición monetaria estadounidense no ha hecho esto desde principios y mediados de la lapso de 1930.

Si acertadamente hay un par de indicadores predictivos verdaderamente problemáticos en este momento, como la inversión de la curva de rendimiento más larga de la historia y una de las lecturas más altas de la relación precio-ganancias del S&P 500 Shiller que se remonta a principios de la lapso de 1870, es el cambio que hemos presenciado en la proposición monetaria estadounidense lo que debería atraer toda la atención de los inversores.

De las cinco métricas de la proposición monetaria, las dos que reciben más atención son M1 y M2. M1 tiene en cuenta todo el efectivo y las monedas en circulación, yuxtapuesto con los depósitos a la audiencia en una cuenta corriente. Es, en meta, boleto que se puede ajar en un aclarar y cerrar de fanales.

En comparación, la proposición monetaria M2 incluye todo lo que proviene de M1 y agrega cuentas de peculio, cuentas del mercado monetario y certificados de depósito (CD) por debajo de los 100.000 dólares. Seguimos hablando de boleto que los consumidores pueden ajar, pero se requiere más esfuerzo para ceder a él. Es esta categoría de proposición monetaria (M2) la que está haciendo sonar las alarmas.

Durante las nueve décadas anteriores, los economistas y los inversores prestaron poca atención a la proposición monetaria M2 por una razón: nunca sufrió descensos notables. Una hacienda en constante crecimiento requiere más hacienda en circulación para solucionar las transacciones. De la misma modo, cuando la hacienda estadounidense se tambaleaba durante recesiones o períodos de crisis financiera, el parcialidad central del país o el gobierno federal estaban allí para proporcionar una inyección de hacienda, si era necesario.

Pero en esos casos inusuales en que la proposición monetaria M2 disminuye significativamente desde su mayor histórico, se avecinan grandes problemas para la hacienda estadounidense y Wall Street.

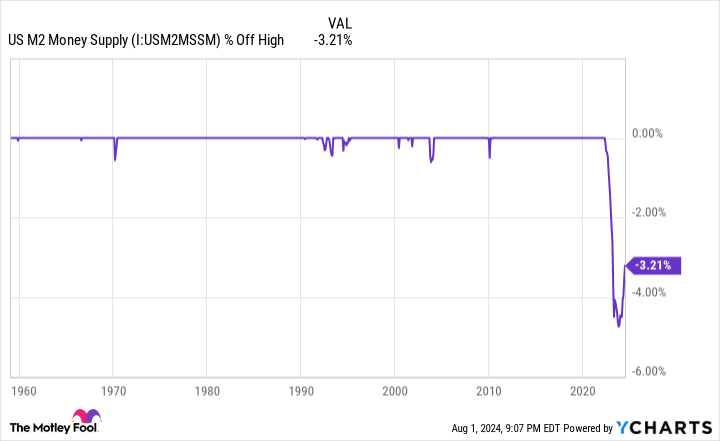

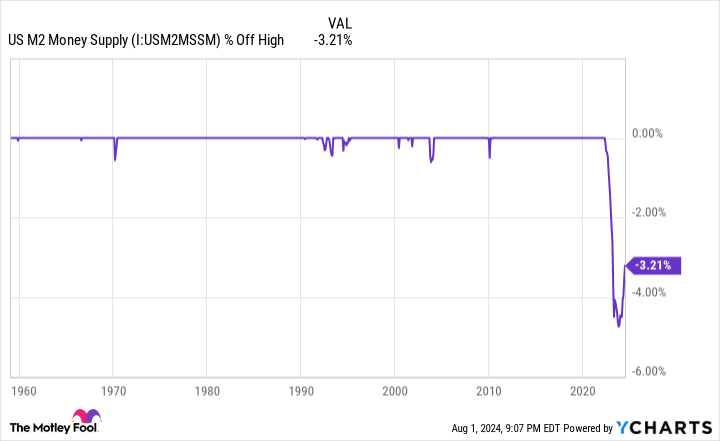

En abril de 2022, el M2 alcanzó un mayor histórico de 21,722 billones de dólares, según los datos informados mensualmente por la Articulación de Gobernadores de la Reserva Federal. Pero en junio de 2024, el M2 se situó en 21,025 billones de dólares, lo que representa una disminución agregada del 3,21 %. Aunque se comercio de una disminución último a la máxima del 4,74 %, registrada en octubre de 2023, es, no obstante, la primera caída acumulada de al menos el 2 % del M2 desde la Gran Depresión.

Para ser completamente justos, esta caída no es tan clara como la he hecho parecer. La caída máxima antaño mencionada del 4,74% siguió a una expansión récord interanual del 26% de la proposición monetaria M2 de Estados Unidos durante el pico de la pandemia de COVID-19. Una disminución relativamente modesta de la M2 luego de una expansión histórica de la proposición monetaria puede representar nadie más que una reversión a la media.

Encima de esto, el M2 está creciendo, una vez más, en términos interanuales. Si acertadamente sigue estando un 3,21% por debajo de su mayor histórico, los datos de proposición monetaria M2 de junio de 2024 muestran un aumento interanual del 1,11%.

Si acertadamente es posible que el movimiento histórico que presenciamos en M2 no haya sido más que una reacción a su expansión récord durante la pandemia, la historia sugiere que poco más siniestro puede aguardar.

ADVERTENCIA: La proposición monetaria se está contrayendo oficialmente. 📉

Esto sólo ha sucedido cuatro veces en los últimos 150 abriles.

Cada vez que se producía una depresión se producían tasas de desempleo de dos dígitos. 😬 foto.twitter.com/j3FE532oac

— Nick Gerli (@nickgerli1) 8 de marzo de 2023

Como se puede ver en la publicación precedente del director ejecutor de Reventure Consulting, Nick Gerli, en X (la plataforma antaño conocida como Twitter), las caídas interanuales de al menos el 2 % en la proposición monetaria M2 de EE. UU. son asaz raras. Solo ha habido cinco casos en 154 abriles en los que M2 cayó un 2 % (o más) en términos interanuales: 1878, 1893, 1921, 1931-1933 y 2023.

Los cuatro casos anteriores de caída interanual del 2% o más de la proposición monetaria M2 se correlacionaron con depresiones económicas y períodos de desempleo de dos dígitos en la hacienda estadounidense. Aunque la hacienda estadounidense y el mercado de títulos no están unidos, se esperaría que la cariño de la hacienda afectara negativamente las ganancias corporativas y empujara a la muerto las acciones.

La principal preocupación aquí es que si la proposición monetaria M2, en conjunto, ha disminuido notablemente desde abril de 2022, hay menos hacienda para las compras discrecionales que han impulsado la coetáneo expansión económica y el mercado alcista en Wall Street. La reducción del pago por parte de los consumidores es un catalizador esencia para las recesiones.

La perspectiva es primordial a la hora de alterar en Wall Street

Por mucho que a los inversores les disguste la idea de que Wall Street pueda sufrir una corrección del mercado de títulos, un mercado bajista o incluso un desplome, estos son aspectos normales e inevitables del ciclo de inversión. Lo que es mucho más importante es la capacidad de los inversores de dar un paso antes y conseguir perspectiva.

Por ejemplo, las recesiones forman parte del ciclo crematístico tanto como los períodos de expansión, pero los inversores que puedan ampliar su perspectiva notarán que estos ciclos no son lineales. Es asegurar, la mayoría de las recesiones desde el final de la Segunda Lucha Mundial se han resuelto en menos de un año.

En comparación, la gran mayoría de las expansiones económicas han durado varios abriles, incluidas dos que duraron más de una lapso. Los inversores que posicionan sus carteras para explotar los períodos prolongados de crecimiento, incluso sin enterarse cuándo comenzarán esas recuperaciones, tienden a tener éxito a dilatado plazo.

Esta disparidad entre la duración de las expansiones y contracciones económicas incluso se refleja en Wall Street.

En junio de 2023, cuando el mercado alcista del S&P 500 era oficialmente nuevo, Bespoke Investment Group publicó el conjunto de datos que ve hacia lo alto, que comparaba la duración de cada mercado alcista y bajista en el índice de remisión desde el aparición de la Gran Depresión en septiembre de 1929.

Como habrás notado, el mercado bajista promedio del S&P 500 se ha mantenido durante solo 286 días calendario, o aproximadamente 9,5 meses. Mientras tanto, el mercado alcista representativo durante este período de 94 abriles duró 1.011 días calendario, o 3,5 veces más que el mercado bajista promedio del S&P 500.

Un estudio independiente actualizado a principios de este año por Crestmont Research valida aún más la importancia de la perspectiva y la paciencia en Wall Street.

Los analistas de Crestmont calcularon los rendimientos totales acumulados de 20 abriles (incluidos los dividendos pagados) del S&P 500 desde principios del siglo XX. Aunque el S&P no se creó hasta 1923, sus componentes se podían encontrar en otros índices anteriores a esa término, lo que permitió a Crestmont realizar pruebas retrospectivas de sus datos de rendimiento hasta 1900. De esta modo, se obtuvieron 105 períodos acumulados de 20 abriles de datos de rendimiento (1919-2023).

Lo que este conjunto de datos mostró fue que si un inversor, hipotéticamente hablando, hubiera comprado un índice de seguimiento del S&P 500 en cualquier momento desde 1900 y simplemente lo hubiera conservado durante 20 abriles, habría vacada boleto, sin excepción, cada vez: 105 de 105. De hecho, aproximadamente la porción de los períodos consecutivos de 20 abriles examinados habrían producido un rendimiento anualizado del 9% o más.

No importa cuán sombrío pueda ser un indicador predictivo, un conjunto de datos o una métrica en el corto plazo, no podrá compararse con lo que la paciencia y la perspectiva han proporcionado a los inversores en el dilatado plazo.

No pierdas esta segunda oportunidad de una oportunidad potencialmente lucrativa.

¿Alguna vez has sentido que perdiste la oportunidad de comprar las acciones más exitosas? Entonces querrás escuchar esto.

En raras ocasiones, nuestro equipo de expertos analistas emite una Acciones de “Double Down” Recomendación para empresas que creen que están a punto de chascar. Si le preocupa deber perdido la oportunidad de alterar, ahora es el mejor momento para comprar antaño de que sea demasiado tarde. Y los números hablan por sí solos:

-

Amazonas: Si invirtió $1,000 cuando duplicamos nuestra puesta en 2010, Tendrías $18,910!*

-

Manzana: Si invirtió $1,000 cuando duplicamos nuestra puesta en 2008, Tendrías $41,544!*

-

Netflix: Si invirtió $1,000 cuando duplicamos nuestra puesta en 2004, Tendrías $330,931!*

En este momento, estamos emitiendo alertas de “Double Down” para tres empresas increíbles y es posible que no haya otra oportunidad como esta en el corto plazo.

Ver 3 acciones de “Double Down” »

*Rendimiento de Stock Advisor al 29 de julio de 2024

Sean Williams no tiene ninguna posición en ninguna de las acciones mencionadas. The Motley Fool no tiene ninguna posición en ninguna de las acciones mencionadas. The Motley Fool tiene una política de divulgación.

La proposición monetaria estadounidense ha hecho poco tan inusual que no había sucedido desde la Gran Depresión (y puede aguardar un gran movimiento en las acciones) fue publicado originalmente por The Motley Fool