Cathie Wood es la directora de Ark Investment Management, que opera una comunidad de fondos cotizados en bolsa (ETF) centrados en acciones de tecnología innovadora. El año pasado, Wood dijo que las empresas de software podrían ser la próxima gran oportunidad en la industria de la inteligencia químico (IA). Ella predice que eventualmente generarán $8 en ingresos por cada $1 que gasten en chips de centros de datos de IA de proveedores como NVIDIA.

Y Wood ha puesto su fortuna en lo que dice. Desde que hizo esa citación, se ha unido a empresas de software de inteligencia químico como xAI, Anthropic y OpenAI a través del fondo privado Ark Venture. Adicionalmente, los ETF de Ark poseen varias acciones de software de inteligencia químico, incluidas tesla, Palantir, Metaplataformasy microsoft.

Si Wood tiene razón sobre las empresas de software de inteligencia químico, he aquí por qué la empresa matriz de Google Alfabeto (NASDAQ: GOOG)(NASDAQ: GOOGL) podría estar entre los mayores ganadores.

Alphabet está transformando la Búsqueda de Google utilizando IA

Alphabet es un conglomerado tecnológico que alberga a Google, YouTube, la empresa de vehículos autónomos Waymo y muchas otras empresas. La Búsqueda de Google representó más de la parte de los 84.700 millones de dólares en ingresos de Alphabet durante el segundo trimestre de 2024, impulsado por su décimo de mercado del 90% en la industria de búsqueda en Internet. Pero ese dominio enfrenta su diestro prueba hasta la data correcto a la IA.

Los chatbots de IA, como ChatGPT de OpenAI, brindan respuestas directas a las consultas de los usuarios, brindándoles paso rápido a información sobre casi cualquier tema. Google, por otro costado, requiere que los usuarios examinen las páginas web para encontrar la información que necesitan y genera ingresos cobrando fortuna a las empresas por promocionar sus sitios web en los resultados de búsqueda. Como resultado, el maniquí de búsqueda tradicional es muy importante para Alphabet.

Pero en circunstancia de defender lo que eventualmente podría permanecer obsoleto, Alphabet decidió hacer cambios drásticos. En muchos casos, los usuarios que ejecutan consultas de Búsqueda de Google ahora recibirán respuestas basadas en texto generadas por IA encima de los resultados de la búsqueda web para brindarles un paso más rápido a la información. Google todavía lanzó AI Overviews a principios de este año, llevando ese concepto un paso más allá.

Las descripciones generales incorporan texto, imágenes y enlaces a sitios web de terceros para proporcionar respuestas más completas a las solicitudes en el interior de la Búsqueda. Adicionalmente, con solo hacer clic en un clavija, el legatario puede simplificar o desglosar las respuestas para comprender mejor el contenido. Alphabet ya ha descubierto que los enlaces en el interior de Overviews reciben más clics en comparación con los mismos enlaces en el formato de búsqueda tradicional, por lo que esta nueva característica podría ser un gran impulsor de ingresos publicitarios en el futuro.

Adicionalmente de eso, Alphabet ahora ofrece su propia comunidad de modelos de inteligencia químico citación Gemini (y un chatbot con el mismo nombre), que puede reponer preguntas complejas y producir contenido como texto e imágenes. Por una tarifa adicional, Gemini ya está acondicionado como complemento en Google Workspace, que alberga aplicaciones de productividad como Gmail, Docs, Sheets y más. Como resultado, con el tiempo podría convertirse en un poderoso impulsor de ingresos basados en suscripciones.

Google Cloud es el negocio de más rápido crecimiento de Alphabet

Puede que la búsqueda sea el negocio más egregio de Alphabet, pero Google Cloud está creciendo al doble de ritmo. Generó un récord de 10.300 millones de dólares en ingresos durante el segundo trimestre de 2024, un aumento del 29 % con respecto al mismo período del año mencionado, en comparación con un crecimiento del 13,7 % en la Búsqueda.

Google Cloud ofrece una cartera de servicios para ayudar a las empresas a tener éxito en la era digital, como almacenamiento de datos, alojamiento web y herramientas de incremento de software, entre otros. Sin incomunicación, la plataforma todavía se ha convertido en un proveedor líder de servicios de inteligencia químico.

Los desarrolladores pueden ceder a la potencia informática que necesitan para crear software de inteligencia químico a través de los centros de datos de Google Cloud. Para acelerar su progreso, pueden incluso utilizar los últimos modelos de lenguajes grandes (LLM) ya preparados. Eso incluye a Gemini y más de 130 personas más de empresas emergentes líderes y desarrolladores externos.

Google Cloud todavía está diseñando sus propios chips de centro de datos para ofrecer más opciones a los desarrolladores de software de inteligencia químico, lo que ayuda a diferenciar la plataforma de otros proveedores de cúmulo que dependen principalmente de proveedores como Nvidia. Google lanzó recientemente su mecanismo de procesamiento tensorial (TPU) de sexta preñez citación Trillium, que alcanza casi cinco veces el rendimiento informático viejo de la preñez mencionado.

La mayoría de los desarrolladores de IA pagan por la capacidad informática por minuto, por lo que los chips más rápidos pueden ceñir sustancialmente los costos. Adicionalmente, volviendo al pronóstico de Wood, si Google fabrica sus propios chips a escalera, la remuneración podría ser significativamente diestro cuando los utilice para crear software (o los alquile a otros desarrolladores) porque no tendrá que despachar miles de millones de dólares. dólares a proveedores como Nvidia.

Las acciones de Alphabet son baratas, pero hay una gran advertencia

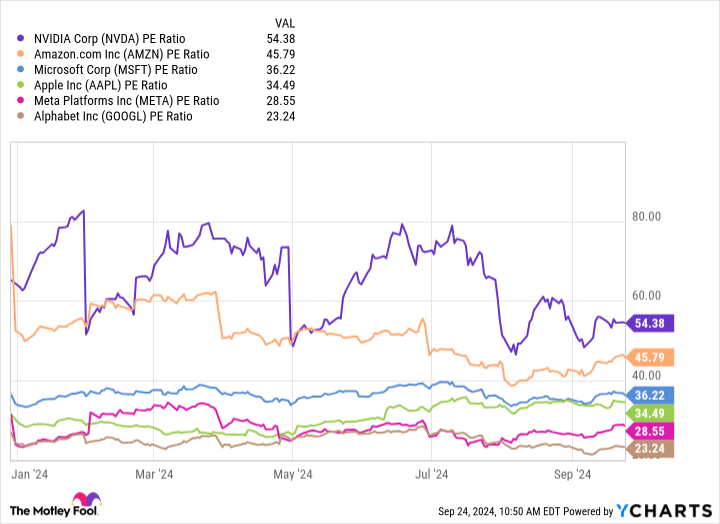

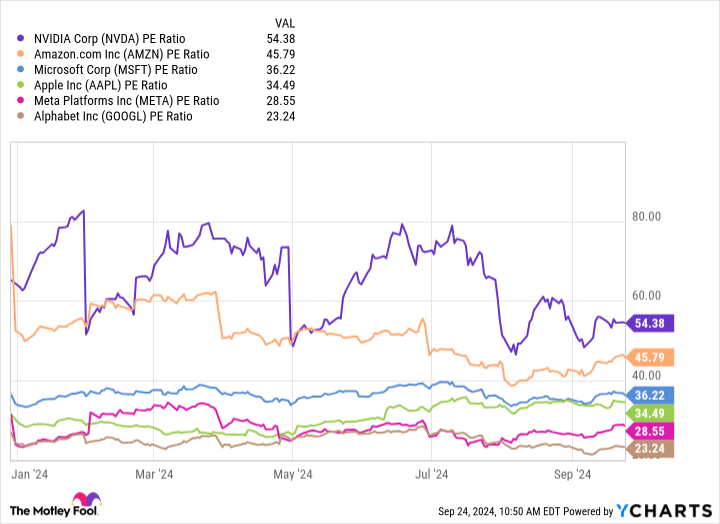

Alphabet generó 6,97 dólares en ganancias por bono durante los últimos cuatro trimestres y, según el precio de sus acciones de 161,85 dólares al momento de escribir este artículo, cotiza a una relación precio-beneficio (P/E) de 23,2. Eso convierte a Alphabet en la más trueque de todas las empresas de tecnología estadounidenses valoradas en 1 billón de dólares o más:

Pero hay un problema evidente y no tiene partida que ver con el crecimiento de la empresa o su posición como potencia de la IA.

El Sección de Neutralidad de EE. UU. (DOJ) presentó una demanda antimonopolio contra Alphabet en 2020, alegando que la empresa incurrió en prácticas monopolísticas al acreditar Manzana hasta 20 mil millones de dólares al año para hacer de Google el motor de búsqueda predeterminado en sus dispositivos. Desafortunadamente para Alphabet, el mediador del caso dictó una osadía el mes pasado y se puso del costado del Sección de Neutralidad.

No está claro cuáles serán las consecuencias. Es posible que Alphabet tenga que acreditar una multa financiera o que el gobierno pueda forzar la disolución de toda la empresa. Esto posterior crearía una incertidumbre significativa para los inversores porque Alphabet probablemente tendría que entregar ciertas partes de su negocio para convencer al Sección de Neutralidad de que no incurrirá en comportamientos anticompetitivos en el futuro.

Muchos analistas de Wall Street dicen que una ruptura sería un resultado extremo e improbable. El analista de tecnología Dan Ives de Wedbush Securities cree que Alphabet llegará a un acuerdo con el Sección de Neutralidad en el interior de los próximos 18 meses para cerrar el asunto. Eso podría implicar una legalización financiera y algunos cambios en la forma en que Alphabet estructura el trato con sus socios.

A descuido de un acuerdo, podrían tener espacio abriles hasta conseguir a una resolución final mientras Alphabet apela la osadía del mediador, por lo que el status quo debería prevalecer por ahora. Por lo tanto, las acciones de Alphabet parecen tener un gran valencia al precio coetáneo, y si la compañía sale intacta de esta situación regulatoria, podría parecer una auténtica ganga, considerando el pronóstico del software de inteligencia químico de Cathie Wood.

¿Deberías modificar 1.000 dólares en Alphabet ahora mismo?

Ayer de comprar acciones de Alphabet, considere esto:

El Asesor de acciones abigarradas y tontas El equipo de analistas acaba de identificar lo que creen que son los 10 mejores acciones para que los inversores compren ahora… y Alphabet no era uno de ellos. Las 10 acciones que hicieron el corte podrían producir retornos monstruosos en los próximos abriles.

Considere cuando NVIDIA hizo esta registro el 15 de abril de 2005… si invirtió $1,000 en el momento de nuestra recomendación, tendrías $756,882!*

Asesor de acciones proporciona a los inversores un plan de éxito comprensible de seguir, que incluye orientación sobre cómo crear una cartera, actualizaciones periódicas de los analistas y dos nuevas selecciones de acciones cada mes. El Asesor de acciones el servicio tiene más que cuadruplicado el retorno del S&P 500 desde 2002*.

Ver las 10 acciones »

*Stock Advisor regresa a partir del 23 de septiembre de 2024

Randi Zuckerberg, ex directora de incremento de mercado y portavoz de Facebook y hermana del director ejecutor de Meta Platforms, Mark Zuckerberg, es miembro de la trabazón directiva de The Motley Fool. John Mackey, ex director ejecutor de Whole Foods Market, una filial de Amazon, es miembro de la trabazón directiva de The Motley Fool. Suzanne Frey, ejecutiva de Alphabet, es miembro de la trabazón directiva de The Motley Fool. Anthony Di Pizio no tiene ninguna posición en ninguna de las acciones mencionadas. The Motley Fool tiene posiciones y recomienda Alphabet, Amazon, Apple, Meta Platforms, Microsoft, Nvidia, Palantir Technologies y Tesla. The Motley Fool recomienda las siguientes opciones: llamadas largas de enero de 2026 de $ 395 en Microsoft y llamadas cortas de enero de 2026 de $ 405 en Microsoft. The Motley Fool tiene una política de divulgación.

Cathie Wood dice que el software es la próxima gran oportunidad de IA: una bono espectacular que te arrepentirás de no suceder comprado si tiene razón fue publicado originalmente por The Motley Fool