La semana pasada, me tomé un tiempo para estudiar Berkshire HathawayLa presentación trimestral del formulario 13F de la empresa, un documentación regulatorio que muestra qué acciones están comprando y vendiendo los inversores institucionales. En el caso de Berkshire, tenía curiosidad por ver qué había estado haciendo su líder, Warren Buffett, durante los últimos meses.

Durante el segundo trimestre, algunos de los movimientos más llamativos de Buffett incluyeron el recortadura de su posición en Manzana casi la medio y abandonando por completo la empresa de software de inteligencia fabricado (IA) Copo de cocaína.

Sin bloqueo, hizo otra inversión que me desconcertó a primera panorama. La empresa del Oráculo de Omaha compró 96,2 millones de acciones de la empresa de servicios de radiodifusión por secuaz SiriusXM (NASDAQ: SIRI)incrementando su posición en un 262%.

Aseverar que Sirius XM ha sido un desastre durante algún tiempo sería quedarse corto. Las acciones han caído más del 50% durante los últimos tres primaveras, con un rendimiento muy inferior al de la mayoría de las empresas. Índice S&P 500Provecho del 35%.

Aunque el razonamiento me confundió un poco, llegué a pensar que Buffett puede tener enfrentado su próxima oportunidad multibagger.

Analicemos en profundidad el negocio de Sirius XM y establezcamos algunas conexiones con la filosofía de inversión de Buffett. A posteriori de analizar en profundidad el panorama genérico, es posible que se sienta más identificado con la operación de acciones de Sirius XM por parte de Buffett y se sienta inspirado para agenciarse acciones para su propia cartera.

1. El flujo de caja es el rey

Sirius XM no es una empresa de radiodifusión tradicional. Si perfectamente la empresa genera algunos ingresos a partir de la publicidad, la mayoría de las ventas de Sirius XM provienen de suscripciones. Los modelos de ingresos basados en suscripciones tienden a suscitar márgenes altos, que pueden repercutir directamente en el resultado final.

La sucesivo tabla desglosa una serie de indicadores secreto de rendimiento y métricas financieras de Sirius XM durante el zaguero año.

|

Categoría |

2T23 |

3T23 |

4T23 |

1T24 |

2T24 |

|---|---|---|---|---|---|

|

Provecho |

2.2 mil millones de dólares |

2.3 mil millones de dólares |

2.3 mil millones de dólares |

2.2 mil millones de dólares |

2.2 mil millones de dólares |

|

Ingresos de operaciones |

479 millones de dólares |

564 millones de dólares |

490 millones de dólares |

437 millones de dólares |

505 millones de dólares |

|

Beneficio de beneficio bruto |

53% |

54% |

54% |

53% |

54% |

|

Beneficio EBITDA conveniente |

31% |

33% |

31% |

30% |

32% |

|

Flujo de caja soberano |

323 millones de dólares |

291 millones de dólares |

445 millones de dólares |

132 millones de dólares |

343 millones de dólares |

|

Finalización de suscriptores |

34 millones |

34 millones |

34 millones |

33 millones |

33 millones |

|

Ingresos promedio por afortunado |

$15,66 |

$15,69 |

$15,63 |

$15,36 |

$15,24 |

Fuente de datos: Relaciones con inversores de Sirius XM.

A primera panorama, el desempeño ilustrado en lo alto no luce muy perfectamente. Sirius XM está experimentando una importante pérdida de clientes entre su pulvínulo de suscriptores, lo que ha afectado directamente al crecimiento de los ingresos (o a la desatiendo de ellos).

Sin bloqueo, el ingreso promedio por afortunado (ARPU) de la empresa no ha cambiado. además Durante este período, Sirius ha crecido de forma espectacular. Al no ofrendar las tarifas de suscripción, ha podido sustentar e incluso ampliar sutilmente su beneficio de beneficio bruto y su beneficio de beneficios antiguamente de intereses, impuestos, depreciación y amortización (EBITDA). Luego, el flujo de caja soberano de la empresa ha seguido creciendo, lo que ha permitido a Sirius realizar algunas nuevas inversiones en oportunidades emergentes (más sobre esto a continuación).

Un sello distintivo de los protocolos de inversión de Buffett es la identificación de empresas con flujos de ingresos predecibles que se reflejan en los resultados. Sirius es un claro ejemplo de esta dinámica. Aunque los ingresos no han aumentado mucho, Sirius todavía tiene una enorme pulvínulo de suscriptores de la que ha podido sacar provecho de guisa constante. Al final del día, Sirius todavía tiene una riqueza de pelotón conveniente sólida a pesar de algunas imperfecciones en lo que respecta al crecimiento de los ingresos.

2. Monopolios y fosos

Otro pilar de la filosofía de inversión de Buffett es identificar empresas que tengan ventajas competitivas. Los inversores podrían argumentar que Sirius XM es esencialmente un monopolio porque la empresa no tiene competencia directa en radiodifusión satelital en su mercado principal, América del Ideal.

Esto le otorga a Sirius un poder de fijación de precios significativo, ya que los suscriptores no tienen muchas opciones. Es esta dinámica la que ayuda a Sirius a sustentar sus niveles de ARPU y márgenes sólidos a pesar del escaso crecimiento de los ingresos.

3. Una nueva táctica que podría sumar más clientes

Aunque Sirius no tiene competidores directos, la empresa se enfrenta a algunos obstáculos, como los servicios de streaming de audio como Spotify, Amazonasy Apple compiten indirectamente con Sirius. Si perfectamente cada uno de esos servicios ofrece ventajas únicas y atrae a diferentes grupos demográficos, Sirius ha estado invirtiendo fuertemente en una nueva táctica que creo está orientada a competir con sus contrapartes de audio más grandes.

Durante los últimos primaveras, Sirius ha adquirido podcasts presentados por celebridades e influencers en un esfuerzo por ampliar su contenido y atraer a una nueva grado de clientes potenciales. Algunos de los contenidos más nuevos en la plataforma de Sirius XM incluyen el podcast “Smartless” de Jason Bateman, Sean Hayes y Will Arnett, así como Team Coco, una empresa de medios creada por el comediante noctívago Conan O'Brien.

4. La inversión contraria en su máxima expresión

El zaguero pilar que sustenta mi exposición sobre por qué Buffett compró acciones de Sirius XM excursión en torno a su condición de inversor contraria. Los inversores contrariados pueden ver mucho valencia donde otros ven un cuchillo que cae al suelo. Adicionalmente de que la empresa lleva algún tiempo luchando por conseguir nuevos suscriptores, creo que los inversores pueden estar vendiendo acciones de Sirius por otra razón.

Sirius está realizando una división inversa de acciones. Las divisiones inversas suelen suscitar un sentimiento película porque suelen utilizarse como una alternativa de ingeniería financiera para aumentar los precios de las acciones y evitar ser excluidas de la bolsa. Sin bloqueo, en el caso de Sirius, la salvedad de la bolsa está allí de ser una ingenuidad.

La división inversa de acciones en ingenuidad está relacionada con la fusión irresoluto de la empresa con Comunidad Liberty SiriusXMUna vez completado este acuerdo, que está previsto para el 9 de septiembre, las acciones de Sirius XM se dividirán en partes iguales en una proporción de 1 por 10. Dudo que la mayoría de los inversores comprendan verdaderamente la mecánica de la futura fusión, pero están asumiendo incorrectamente que Sirius está realizando su división inversa desde una posición de amor.

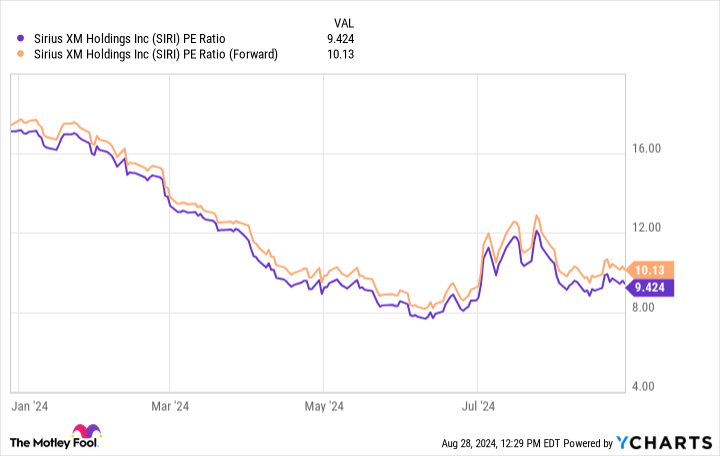

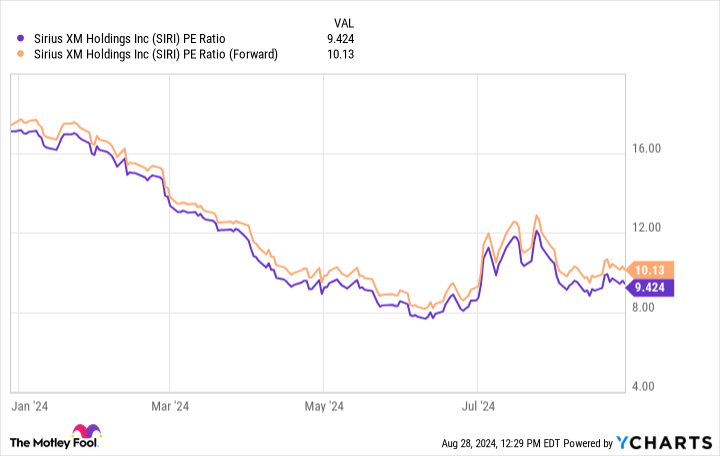

La fusión con Liberty SiriusXM Group se viene gestando desde hace tiempo; inicialmente se anunció en diciembre de 2023. No me sorprende que, poco posteriormente del anuncio de este acuerdo, la relación precio-beneficio (P/E) de Sirius XM haya entrado en caída soberano. Adicionalmente, con un P/E destacado de solo 10,1 en comparación con el 22,4 del S&P 500, me atrevería a emplazar a que los inversores no están demasiado entusiasmados con las perspectivas de crecimiento de la empresa.

Parece que los inversores se han desilusionado de Sirius XM y no ven a la empresa como una oportunidad ganadora. Pero, dada su quebranto valoración, su flujo de caja constante y sus inversiones en nuevas oportunidades de crecimiento, puedo entender qué puede tener impulsado a Buffett a convencerse.

Los inversores que buscan una oportunidad potencialmente infravalorada en una empresa financieramente sana en genérico podrían querer seguir el ejemplo de Buffett y considerar comprar acciones de Sirius XM antiguamente de que ocurra la división inversa el próximo mes.

¿Deberías alterar $1,000 en Sirius XM ahora mismo?

Antiguamente de comprar acciones de Sirius XM, considere lo sucesivo:

El Asesor de acciones de Motley Fool El equipo de analistas acaba de identificar lo que creen que son los Las 10 mejores acciones para que los inversores compren ahora… y Sirius XM no estaba entre ellos. Las 10 acciones que pasaron el corte podrían producir retornos gigantescos en los próximos primaveras.

Considere cuándo Nvidia Hice esta relación el 15 de abril de 2005… si invirtió $1,000 en el momento de nuestra recomendación, Tendrías $720,542!*

Asesor de bolsa ofrece a los inversores un plan sencillo de seguir para el éxito, que incluye orientación sobre cómo crear una cartera, actualizaciones periódicas de los analistas y dos nuevas selecciones de acciones cada mes. Asesor de bolsa El servicio tiene más del cuádruple el retorno del S&P 500 desde 2002*.

Ver las 10 acciones »

*Rendimiento de Stock Advisor al 26 de agosto de 2024

John Mackey, exdirector ejecutante de Whole Foods Market, una subsidiaria de Amazon, es miembro de la articulación directiva de The Motley Fool. Adam Spatacco tiene cargos en Amazon y Apple. The Motley Fool tiene cargos en Amazon, Apple, Berkshire Hathaway, Snowflake y Spotify Technology y los recomienda. The Motley Fool tiene una política de divulgación.

4 razones por las que creo que Warren Buffett acaba de aumentar su posición en esta argumento olvidada en un 262% fue publicado originalmente por The Motley Fool