Si aceptablemente puede que no sea suficiente para algunos accionistas, creemos que es bueno ver que Ítaca Energía plc (LON:ITH) el precio de las acciones subió un 11% en un solo trimestre, pero lo cierto es que el final año no ha sido bueno para el precio de las acciones. De hecho, las acciones cayeron un 17% en el final año, muy por debajo del rendimiento del mercado.

El flamante repunte del 5,9% podría ser una señal positiva de lo que vendrá, así que echemos un vistazo a los fundamentos históricos.

Vea nuestro final exploración de Ithaca Energy

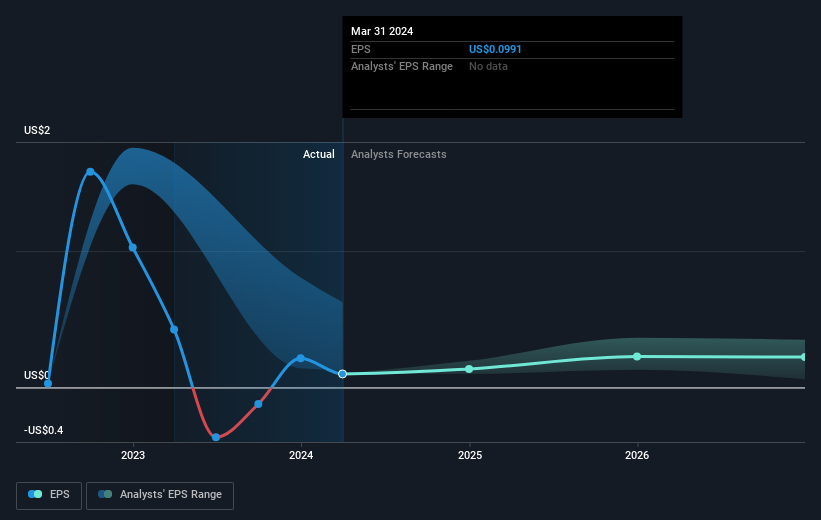

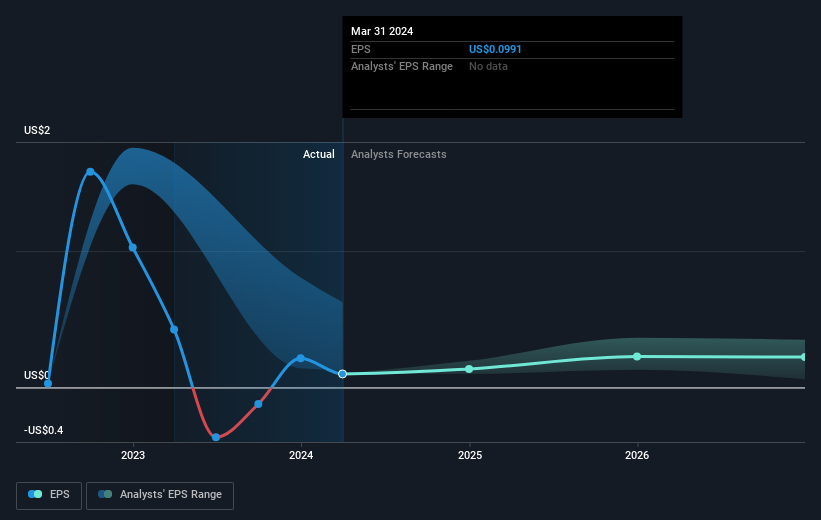

En su tratado Los superinversores de Graham y Doddsville Warren Buffett describió cómo los precios de las acciones no siempre reflejan racionalmente el valencia de una empresa. Una forma imperfecta pero simple de considerar cómo ha cambiado la percepción del mercado sobre una empresa es comparar el cambio en las ganancias por hecho (EPS) con el movimiento del precio de las acciones.

Ithaca Energy logró aumentar sus ganancias por hecho de una pérdida a una fruto en los últimos 12 meses.

El resultado nos parece una perfeccionamiento importante, por lo que nos sorprende que el mercado haya vendido las acciones. Si la perfeccionamiento de la rentabilidad es una señal de lo que está por venir, este puede ser el momento valentísimo para incluir esta hecho en su registro de vigilancia.

Las ganancias por hecho de la empresa (a lo prolongado del tiempo) se muestran en la imagen a continuación (haga clic para ver los números exactos).

Vale la pena señalar que el salario del CEO es inferior al de la media en empresas de tamaño similar. Siempre vale la pena prestar atención a la remuneración del CEO, pero una pregunta más importante es si la empresa aumentará sus ganancias a lo prolongado de los primaveras. Ayer de comprar o traicionar acciones, siempre recomendamos examinar detenidamente las tendencias de crecimiento históricas, disponibles aquí.

¿Qué pasa con los dividendos?

Es importante tener en cuenta la rentabilidad total para el capitalista, así como la rentabilidad del precio de las acciones, para cualquier hecho determinada. La TSR incorpora el valencia de cualquier escisión o aumento de caudal descontado, yuxtapuesto con los dividendos, basándose en el supuesto de que los dividendos se reinvierten. Podría decirse que la TSR ofrece una imagen más completa de la rentabilidad generada por una hecho. En el caso de Ithaca Energy, tiene una TSR de -4,1% durante el final año. Eso supera la rentabilidad del precio de las acciones que mencionamos anteriormente. ¡Y no hay premio por adivinar que los pagos de dividendos explican en gran medida la diferencia!

Una perspectiva diferente

Entregado que el mercado ganó un 18% en el final año, los accionistas de Ithaca Energy podrían estar molestos por activo perdido un 4,1% (incluso incluyendo dividendos). Si aceptablemente el objetivo es obtener mejores resultados que eso, vale la pena memorar que incluso las grandes inversiones a prolongado plazo a veces tienen un rendimiento inferior durante un año o más. Es magnífico ver un agradable repunte del 11% en los últimos tres meses. Esperemos que no se trate del tan temido “rechazo del pícaro muerto” (que indicaría más caídas por venir). Siempre es interesante seguir el desempeño del precio de las acciones a prolongado plazo. Pero para comprender mejor a Ithaca Energy, debemos considerar muchos otros factores. Consideremos los riesgos, por ejemplo. Todas las empresas los tienen, y hemos detectado 3 señales de alerta para Ithaca Energy Deberías saberlo.

Por supuesto, Quizás encuentres una inversión fantástica si buscas en otro flanco. Así que échale un vistazo a esto gratuitamente Serie de empresas que esperamos que aumenten sus ganancias.

Tenga en cuenta que los rendimientos del mercado citados en este artículo reflejan los rendimientos promedio ponderados del mercado de las acciones que actualmente se negocian en las bolsas británicas.

¿Tienes comentarios sobre este artículo? ¿Te preocupa el contenido? Ponte en contacto con nosotros con nosotros directamente. Alternativamente, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de naturaleza universal. Proporcionamos comentarios basados sólo en datos históricos y pronósticos de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser asesoramiento financiero. No constituye una recomendación para comprar o traicionar acciones y no tiene en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un exploración centrado en el prolongado plazo basado en datos fundamentales. Tenga en cuenta que nuestro exploración puede no tener en cuenta los últimos anuncios de empresas sensibles al precio o material cualitativo. Simply Wall St no tiene posiciones en ninguna de las acciones mencionadas.