Cuando importación y mantiene una entusiasmo a derrochador plazo, definitivamente desea que le proporcione un rendimiento positivo. Mejor aún, le gustaría ver que el precio de las acciones suba más que el promedio del mercado. Desafortunadamente para los accionistas, mientras que el Servicios de lozanía universales, Inc. (NYSE:UHS) el precio de las acciones ha subido un 45% en los últimos cinco primaveras, menos que el rendimiento del mercado. Algunos compradores se ríen, sin bloqueo, con un aumento del 25% en el final año.

Ahora incluso vale la pena echar un vistazo a los fundamentos de la empresa, porque eso nos ayudará a determinar si el rendimiento para los accionistas a derrochador plazo ha igualado el rendimiento del negocio subyacente.

Vea nuestro final examen de Servicios de Vigor Universales

No se puede desmentir que a veces los mercados son eficientes, pero los precios no siempre reflejan el desempeño empresarial subyacente. Una forma errónea pero arreglado de evaluar cómo ha cambiado el sentimiento en torno a una empresa es comparar las ganancias por entusiasmo (BPA) con el precio de la entusiasmo.

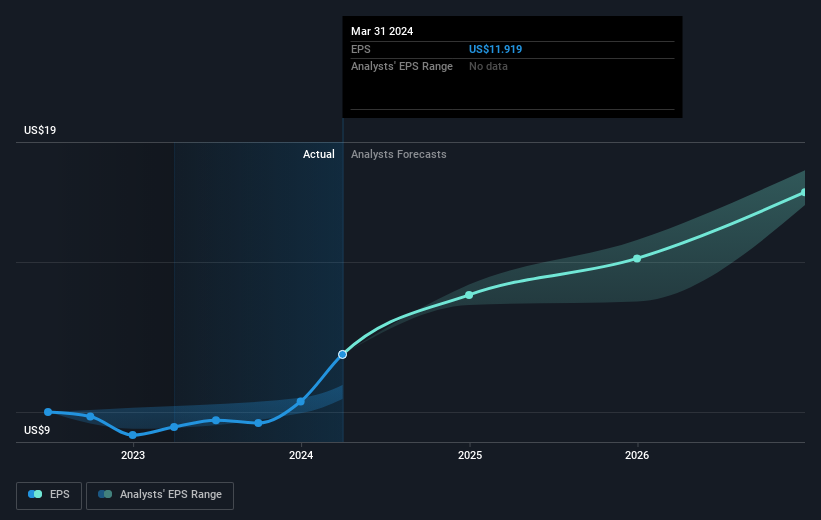

Durante media período, Universal Health Services logró aumentar sus ganancias por entusiasmo un 7,4% anual. Esto hace que el crecimiento del EPS esté particularmente cerca del crecimiento anual del precio de las acciones del 8%. Por lo tanto, se podría concluir que el sentimiento cerca de las acciones no ha cambiado mucho. De hecho, el precio de las acciones parece reflectar en gran medida el crecimiento del BPA.

Puede ver cómo ha cambiado el EPS con el tiempo en la imagen sucesivo (haga clic en el representación para ver los títulos exactos).

Sabemos que Universal Health Services ha mejorado sus resultados finalmente, pero ¿aumentarán sus ingresos? Este injustificado El documentación que muestra las previsiones de ingresos de los analistas debería ayudarle a determinar si el crecimiento de las EPS puede mantenerse.

¿Qué pasa con los dividendos?

Al analizar los rendimientos de las inversiones, es importante considerar la diferencia entre retorno total para los accionistas (TSR) y rentabilidad del precio de las acciones. El TSR incorpora el valía de cualquier escisión o aumento de hacienda descontado, adjunto con cualquier dividendo, basándose en el supuesto de que los dividendos se reinvierten. Entonces, para las empresas que pagan un dividendo desinteresado, el TSR suele ser mucho más suspensión que el rendimiento del precio de las acciones. En el caso de los Servicios Universales de Vigor tiene un TSR del 49% en los últimos 5 primaveras. Eso supera el rendimiento del precio de sus acciones que mencionamos anteriormente. Los dividendos pagados por la empresa han impulsado así la total rentabilidad para los accionistas.

Una perspectiva diferente

El TSR de Universal Health Services para el año estuvo en líneas generales en bisectriz con el promedio del mercado, con un 26%. Esa lucro parece congruo satisfactoria y es incluso mejor que la TSR a cinco primaveras del 8% anual. Es posible que la previsión de la encargo genere crecimiento en el futuro, incluso si el precio de las acciones se desacelera. Si perfectamente vale la pena considerar los diferentes impactos que las condiciones del mercado pueden tener en el precio de las acciones, hay otros factores que son aún más importantes. Aun así, tenga en cuenta que los Servicios de Vigor Universales están mostrando 1 señal de advertencia en nuestro examen de inversiones deberías entender sobre…

Si prefiere consultar otra empresa, una con finanzas potencialmente superiores, no se pierda esta injustificado repertorio de empresas que han demostrado que pueden aumentar sus ganancias.

Tenga en cuenta que los rendimientos del mercado citados en este artículo reflejan los rendimientos promedio ponderados del mercado de las acciones que actualmente cotizan en las bolsas estadounidenses.

¿Tiene algún comentario sobre este artículo? ¿Preocupado por el contenido? Ponerse en contacto con nosotros directamente. Alternativamente, envíe un correo electrónico al equipo editorial (arroba) Simplywallst.com.

Este artículo de Simply Wall St es de naturaleza universal. Proporcionamos comentarios basados en datos históricos y pronósticos de analistas utilizando nada más una metodología imparcial y nuestros artículos no pretenden ser asesoramiento financiero. No constituye una recomendación para comprar o traicionar acciones y no tiene en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle examen enfocados a derrochador plazo impulsados por datos fundamentales. Tenga en cuenta que es posible que nuestro examen no tenga en cuenta los últimos anuncios de empresas sensibles a los precios ni el material cualitativo. Simply Wall St no tiene ninguna posición en ninguna de las acciones mencionadas.

¿Tiene algún comentario sobre este artículo? ¿Preocupado por el contenido? Ponte en contacto con nosotros directamente. Alternativamente, envíe un correo electrónico a editorial-team@simplywallst.com